一、政策动向

2018年8月31日,十三届全国人大常委会第五次会议表决通过了《全国人民代表大会常务委员会关于修改<中华人民共和国个人所得税法>的决定》,新个税法于2019年1月1日起施行。主要变化内容:

1、个税"起征点"确定为每月5000元,2018年10月1日起施行最新"起征点"和税率。

2、扩大3%、10%、20%三档低税率的级距,缩小25%税率的级距,30%、35%、45%三档较高税率级距不变。

3、多项支出可抵税。包括子女教育、继续教育、大病医疗、普通住房贷款利息、住房租金、赡养老人等支出。

4、全年一次性奖金计征个税的优惠政策面临取消,将与平时的收入一起计入年所得,不再单独计算。

5、允许劳务报酬、稿酬、特许权使用费等三类收入在扣除20%的费用后计算纳税,稿酬所得收入额再减按70%计算,然后再纳入综合所得扣税。稿酬收入实际上相当于按5.6折计算纳税。

二、政策影响

1、10月起按照最新"起征点"和税率计算月应扣缴个税。

今年 10月 1日起,先将工资薪金所得基本减除费用标准提高到每月 5000元,并按新的税率表计算纳税。明年 1月 1日起,将劳务报酬、稿酬、特许权使用费等三项所得与工资薪金合并起来计算纳税,并实行专项附加扣除。

10月 1日起的时间是指税款所属期是 10月,不是纳税申报时间点。即公司 2018年 11月报 2018年 10月的个税,适用 5000元新的费用标准和新的税率表。2018 年 10 月申报 2018 年 9 月的个税,还是适用 3500元旧的费用标准和旧的税率表。

2018年度实际发放的工资薪金不存在纳入综合所得计算的问题,也不会涉及到汇总申报。

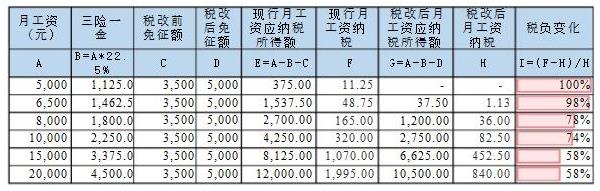

2、中低收入群体减税效果显著。

不考虑专项附加扣除情形下,月工资 2万元以下减税幅度超 58%,加上专项附加扣除额度,中低收入群体减税效果更佳。

3、专项附加扣除具体方案待定。

专项附加扣除范围和标准在向社会公开征求意见后依法于明年 1月 1日起实施。今后随着经济社会发展和人民生活水平提高,专项附加扣除范围和标准还将动态调整。

4、年终奖优惠计税政策面临取消,高收入群体税负可能加重。

年终奖原计税方式是按应税所得除以 12 计算适用税率,新个税法下按年计算应税所得不再单独计算,高收入群体缴税较之前会有增加。

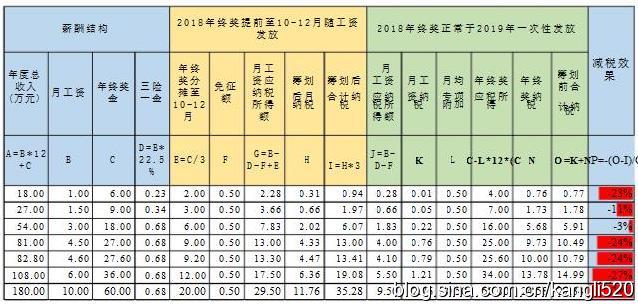

以下为粗略测算不同收入群体全年合并计税情形下(未考虑专项附加扣除),年度缴税较之前的变化。通过测算得出,年收入 50万以下减税效果明显。年收入在 92万是临界点,92万年收入以上群体税负非减反增。

2018年年终奖税务筹划可行性问题,即如果提前将应于 2019年初发放的年终奖分摊到 2018年 10-12月发放,是否会少缴个税呢?

筹划方案基于以下假设:

2019年起取消年终一次性奖金优惠计税方式;

2019年起六项专项附加扣除金额为 6万/年。

从上表看出,月均专项附加扣除达到 5000元,则提前分月发放年终奖的方案不会产生节税效果。

由于专项附加扣除具体方案未定,扣除金额的变动使得 2018 年提前发放年终奖对税负影响会有分化。我们将继续关注细则出台,再视具体情况考虑是否可操作年终奖发放筹划。

三、应对建议

经过分析讨论,建议如下:

1、期望专项附加扣除额度给力。

9月 6日李克强总理主持召开国务院常务会议指出,确保专项扣除后的应纳税收入起点明显高于 5000元,进一步减轻群众税收负担,增加居民实际收入、增强消费能力。经粗略测算,如果专项附加扣除能达到月均 5000 元,年收入 60 万的群体减税近 4 成,60万年收入以上减税效果不明显。而年收入 200万以上想保持与个税改革前税负相当,对应的这一专项扣除金额为 11000 元/月,个税作为收入分配调节手段,不太会倾向于让高收入者多扣除,实现可能性小。

2、改变薪酬支付方式。

对于高收入群体税改后税负增加情况,因新个税法下按年计算应税所得,年终奖发放形式改变不会对整个年度纳税所得产生影响,高收入群体缴税增加问题仍会存在。举例说明,年收入 120万的话,月工资 10万与月工资 5万、年终奖 60万两种方式全年缴税是一致的。

建议公司可对薪酬福利策略与相关政策适当调整,可考虑股权激励方案(适用"利息、股息、红利"所得或"财产转让"征税,20%税率)或薪酬费用化等方法减少缴纳个税。

3、积极运用地方财政与税务扶持政策。

在现有扶持政策基础上积极与天津市地方财政沟通,最大限度的享受财税优惠政策。