分期收款销售属于现代企业运用的一种重要促销手段,是指商品一次性交付,但货款按照合同约定分期收回的一种销售方式。在财务工作中,不少财会人员对此促销手段如何进行正确的税会处理存在疑惑,本文拟结合2017年新修订的收入准则(下文简称新收入准则)对此进行分析,期望对你有些许帮助。

一、会计处理

新收入准则第四条规定,企业应当在履行了合同中的履约义务,即在客户取得相关商品控制权时确认收入。新收入准则第五条规定,当企业与客户之间的合同同时满足下列条件时,企业应当在客户取得相关商品控制权时确认收入:合同各方已批准该合同并承诺将履行各自义务;该合同明确了合同各方与所转让商品或提供劳务(以下简称“转让商品”)相关的权利和义务;该合同有明确的与所转让商品相关的支付条款;该合同具有商业实质,即履行该合同将改变企业未来现金流量的风险、时间分布或金额。新收入准则第十四条规定,企业应当按照分摊至各单项履约义务的交易价格计量收入,交易价格,是指企业因向客户转让商品而预期有权收取的对价金额,企业代第三方收取的款项以及企业预期将退还给客户的款项,应当作为负债进行会计处理,不计入交易价格。

按照以上规定,分期收款销售合同满足条件,企业应当在客户取得相关商品控制权即企业交付商品时,依据交易价格确认收入。改变了原准则按“公允价值确定销售商品收入金额”的规定,规避了“公允价值”不易把握的困境,体现了会计核算的可靠性要求。

在确定交易价格时,新收入准则第十五条强调,企业应当根据合同条款,并结合其以往的习惯做法确定交易价格。在确定交易价格时,企业应当考虑可变对价、合同中存在的重大融资成分、非现金对价、应付客户对价等因素的影响。

对于分期收款销售合同来说,在确定交易价格时,就需要考虑合同中是否存在重大融资成分。新收入准则第十七条规定,合同中存在重大融资成分的,企业应当按照假定客户在取得商品控制权时即以现金支付的应付金额确定交易价格。该交易价格与合同对价之间的差额,应当在合同期间内采用实际利率法摊销。合同开始日,企业预计客户取得商品控制权与客户支付价款间隔不超过一年的,可以不考虑合同中存在的重大融资成分。也就是说,合同中存在重大融资成分的,交易价格与合同对价之间的差额,就相当于销售企业向客户提供贷款形成了让渡资产使用权的利息部分,应当在合同期间内采用实际利率法摊销;合同中不存在重大融资成分的,直接按照合同对价作为交易价格入账。

二、税务处理

(一)增值税

《增值税暂行条例》第十九条规定,销售货物或者应税劳务,增值税纳税义务发生时间为收讫销售款项或者取得索取销售款项凭据的当天;先开具发票的,为开具发票的当天。

根据《增值税暂行条例实施细则》第三十八条的规定,条例第十九条规定的收讫销售款项或者取得索取销售款项凭据的当天,在分期收款方式销售货物下,为书面合同约定的收款日期的当天,无书面合同的或者书面合同没有约定收款日期的,为货物发出的当天。

根据《营业税改征增值税试点实施办法》第四十五条的规定,增值税纳税义务发生时间为纳税人发生应税行为并收讫销售款项或者取得索取销售款项凭据的当天;纳税人先开具发票的,纳税义务发生时间为开具发票的当天。收讫销售款项,是指纳税人销售服务、无形资产、不动产过程中或者完成后收到款项。取得索取销售款项凭据的当天,是指书面合同确定的付款日期;未签订书面合同或者书面合同未确定付款日期的,为服务、无形资产转让完成的当天或者不动产权属变更的当天。

总之,分期收款销售方式下,增值税纳税义务发生时间按照合同约定的收款时间确定,即使在合同约定的时间没有收到货款,纳税义务也产生了;若纳税人先开具发票,纳税义务在开具发票时产生。

(二)所得税

《企业所得税法实施条例》第二十三条规定,以分期收款方式销售货物的,按照合同约定的收款日期确认收入的实现。

从以上增值税和所得税的规定可以看出,两者的主要区别在于,增值税下纳税人先开具发票的,纳税义务即产生;而所得税的收入还是按照合同约定来。

三、税会差异

会计上,对于融资性质的分期收款销售业务,分解为销售和融资两项业务分别进行会计处理。在分期收款销售业务发生时,按照销售商品的交易价格确认收入,同时结转成本,即按照销售业务进行会计处理;未来货款分期收回金额的总额与交易价格之间的差额,按照实际利率摊销原则冲减财务费用,即按照融资业务进行会计处理。而税法上,按照合同约定这种近似于收付实现制的方法,来确认分期收款销售业务,将一笔分期收款销售看成是多笔销售业务,收款金额分期确定,并依据配比原则相应确定成本,没有考虑分期收款销售业务的融资性质。即使不具有融资性质的分期收款销售业务,会计上确认收入和所得税上确认收入也不相同。此外,每个会计期末,会计上还要根据《企业会计准则第18号—所得税》的规定来确认递延所得税资产或负债。

四、案例分析

华水公司2018年12月1日采用分期收款销售方式销售一组供电设备给华北公司,合同约定从2019年起每年年末华北公司支付货款1200万元,共支付3年,假设设备的成本为1800万元,现在交易的交易价格为2984.4万元,实际利率为10%,请进行税会分析。

税会分析:

1、列表计算未实现融资收益摊销和递延所得税

表1:未实现融资收益摊销计算表

|

日前

|

年初未收本金

(1)=上期(1)-上期(4)

|

财务费用

(2)=(1)×10%

|

收款总额

(3)

|

收回本金

(4)=(3)-(2)

|

|

2018年12月1日

|

2984.4

|

|

|

|

|

2019年12月31日

|

2984.4

|

298.44

|

1200

|

901.56

|

|

2020年12月31日

|

2082.84

|

208.284

|

1200

|

991.716

|

|

2021年12月31日

|

1091.124

|

108.876

|

1200

|

1091.124

|

|

合计

|

|

615.6

|

3600

|

2984.4

|

表2:改进的资产负债表债务法分期收款销售所得税计算表

|

项目

|

2018年

|

2019年

|

2020年

|

2021年

|

|

存货账面价值(1)

|

0

|

0

|

0

|

0

|

|

存货计税基础(2)

|

1800

|

1200

|

600

|

0

|

|

可抵扣暂时性差异(3)= (2)-(1)

|

1800

|

1200

|

600

|

0

|

|

长期应收款(4)

|

3600

|

2400

|

1200

|

0

|

|

未实现融资收益(5)

|

615.6

|

317.66

|

108.876

|

0

|

|

长期应收款账面价值(6)= (4)-(5)

|

2984.4

|

2082.84

|

1091.124

|

0

|

|

长期应收款计税基础(7)

|

0

|

0

|

0

|

0

|

|

应纳税暂时性差异(8)= (6)-(7)

|

2984.4

|

2082.44

|

1091.124

|

0

|

|

应纳税暂时性差异净额(9)=(8)-(3)

|

1184.4

|

882.84

|

491.124

|

0

|

|

递延所得税负债余额(10)=(9)×25%

|

296.1(贷方)

|

220.71(贷方)

|

122.781(贷方)

|

0

|

|

递延所得税负债发生额(11) =本期(10)-上期(10)

|

296.1(贷方)

|

75.39(借方)

|

97.929(借方)

|

122.781(借方)

|

|

递延所得税费用(12)= (11)

|

296.1(借方)

|

75.39(贷方)

|

97.929(贷方)

|

122.781(贷方)

|

(备注:表2参考了索玲玲、季皓、杨克智的研究成果,见文后参考文献)

2、2018年

(1)会计上

借:长期应收款—货款3600

长期应收款—增值税税款612

贷:营业收入2984.4

未实现融资收益615.6

应交税费—待转销项税额612

借:营业成本 1800

贷:库存商品 1800

(2)税法上

不做税务处理

(3)税会差异

会计上确认 2984.4万元销售收入,结转成本1800,形成1184.4万元的销售利润;税法上没有确认利润。

(4)确认递延所得税负债

借:所得税费用 296.1

贷:递延所得税负债 296.1

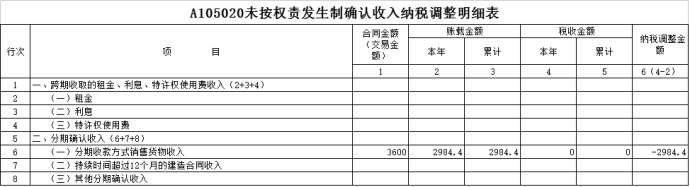

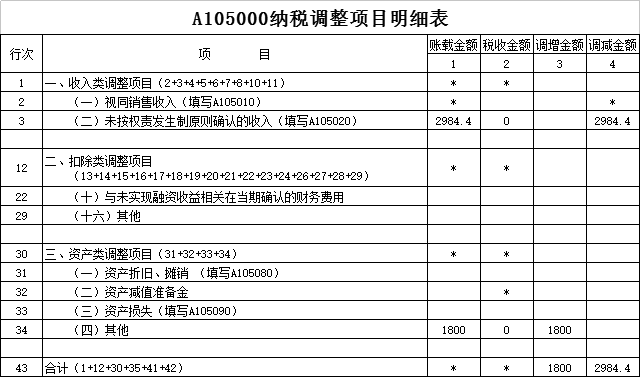

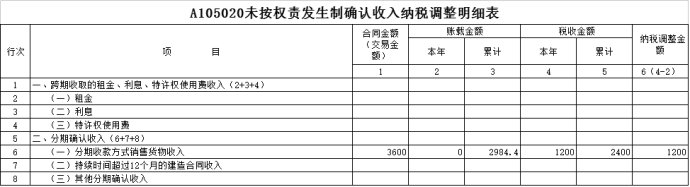

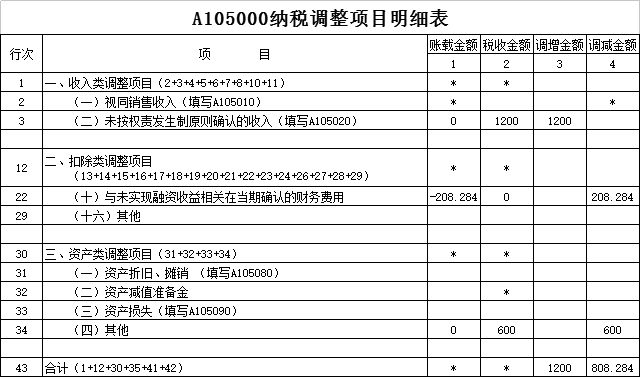

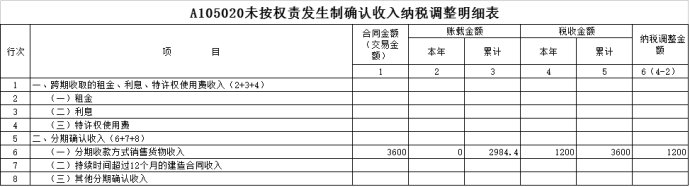

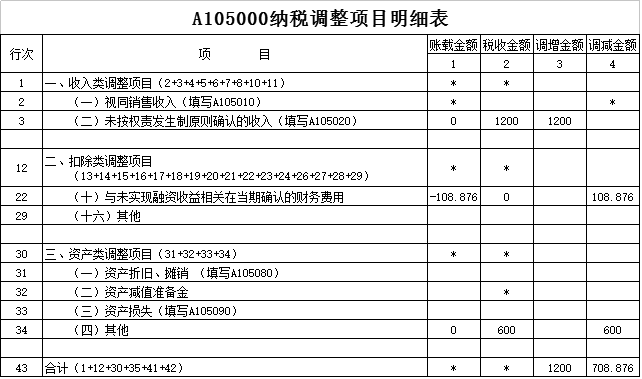

(5)纳税申报

3、2019年

(1)会计上

借:银行存款 1404

贷:长期应收款—货款1200

长期应收款—增值税税款204

借:应交税费—待转销项税额 204

贷:应交税费—应交增值税(销项税额)204

借:未实现融资收益 298.44

贷:财务费用 298.44

(2)税法上

税法上确认销售收入1200万元,成本600万元,销售利润为600万元。

(3)税会差异

会计上确认了298.44万元融资收益,税法上确认了600万元销售利润。

(4)确认递延所得税负债

借:递延所得税负债 75.39

贷:所得税费用 75.39

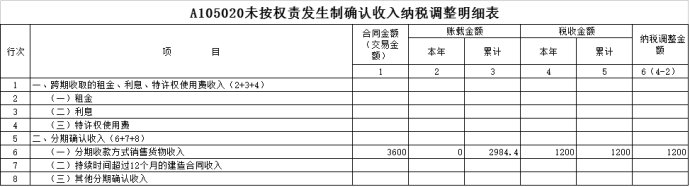

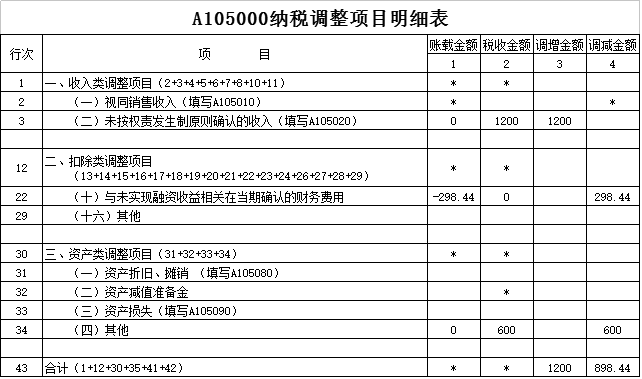

(5)纳税申报

4、2020年

(1)会计上

借:银行存款 1404

贷:长期应收款—货款1200

长期应收款—增值税税款204

借:应交税费—待转销项税额 204

贷:应交税费—应交增值税(销项税额)204

借:未实现融资收益 208.284

贷:财务费用 208.284

(2)税法上

税法上确认销售收入1200万元,成本600万元,销售利润为600万元。

(3)税会差异

会计上确认了208.284万元融资收益,税法上确认了600万元销售利润。

(4)确认递延所得税负债

借:递延所得税负债 97.929

贷:所得税费用 97.929

(5)纳税申报

5、2021年

(1)会计上

借:银行存款 1404

贷:长期应收款—货款1200

长期应收款—增值税税款204

借:应交税费—待转销项税额 204

贷:应交税费—应交增值税(销项税额)204

借:未实现融资收益 108.876

贷:财务费用 108.876

(2)税法上

税法上确认销售收入1200万元,成本600万元,销售利润为600万元。

(3)税会差异

会计上确认了108.876万元融资收益,税法上确认了600万元销售利润。

(4)确认递延所得税负债

借:递延所得税负债 122.781

贷:所得税费用 122.781

(5)纳税申报

通过以上案例分析,我们可以进一步看到,分期收款销售税务处理和会计处理存在差异,会计上把分期收款销售的收益分为了两个部分,一部分是销售利润,一部分是融资收益,而税法上只看作是销售利润。这种差异是暂时性差异,从整体上并不影响企业利润总额,即会计上销售利润加上融资收益等于税法上销售利润。如上例,2018纳税调减1184.4万元,而2019年纳税调增301.56、2020年纳税调增391.716、2021年纳税调增491.124,3年调增的数额等于2018年调减的数额,从长期来说并不影响企业的利润总额。

正如上文提及的那样,不具有融资性质的分期收款销售也存在税会差异,同样需要纳税调整,调整方法和上例大致相同,在此不再赘述。