财务费用是指企业为筹集生产经营所需资金等而发生的费用,包括应当作为期间费用的利息支出(减利息收入)、汇兑损失(减汇兑收益)以及相关的手续费等。本文主要就非借款业务发生的五种财务费用的财税差异及申报表的填写进行分析。

一、融资租赁业务中涉及财务费用的财税处理

根据租赁准则的规定我们可以知道,在融资租赁的情况下=,承租方最低租赁付款额与租赁开始日租赁资产入账价值的差额,作为未确认融资费用。这种差额实质上是一种融资成本的支出,应作为财务费用处理。由此可知,融资租赁业务中涉及的财务费用主要是未确认融资费用分摊。

(一)会计处理

1、融资租入固定资产的入账价值确定

对于融资租入固定资产,会计准则规定承租企业应单设"融资租入固定资产"明细科目进行核算。企业应在租赁期开始日,将租赁开始日租赁资产的公允价值与最低租赁付款额现值两者中较低者,加上在租赁谈判和签订租赁合同过程中发生的可直接归属于租赁项目的手续费、律师费、差旅费、印花税等初始直接费用,作为租入固定资产的入账价值。借记:"固定资产--融资租入固定资产"账户;按最低租赁付款额,将最低租赁付款额作为长期应付款的入账价值,贷记:"长期应付款"账户;按发生的初始直接费用,贷记:"银行存款"等账户;按其差额,借记:"未确认融资费用"账户。即会计处理日如下。

1、融资租入固定资产时

借:固定资产--融资租入固定资产

未确认融资费用

贷:长期应付款--应付融资租赁款 (最低租赁付款额)

银行存款( 租赁项目的手续费、律师费、差旅费、印花税等初始直接费用)

2、每期支付租赁费用时

借:长期应付款--应付融资租赁款

贷:银行存款

3、每期采用实际利率法分摊未确认融资费用,按当期应分摊的未确认融资费用金额,借记"财务费用"科目,贷记"未确认融资费用"科目。

(二)税务处理

《中华人民共和国企业所得税法实施条例》第四十七条第(二)项规定:"以融资租赁方式租入固定资产发生的租赁费支出,按照规定构成融资租入固定资产价值的部分应当提取折旧费用,分期扣除。"第五十八条第(三)项规定:"融资租入的固定资产,以租赁合同约定的付款总额和承租人在签订租赁合同过程中发生的相关费用为计税基础,租赁合同未约定付款总额的,以该资产的公允价值和承租人在签订租赁合同过程中发生的相关费用为计税基础。可见,税法并未规定计算最低租赁付款额的现值,而是采用相对简化的处理方式,按照合同约定的付款总额作为计税基础,比会计准则的规定更直观、更简单。

(三)会计与税法差异

根据以上会计与税法的规定,会计与税法存在的差异导致融资租人固定资产的计税基础大于初始会计成本。另外会计与税法计提固定资产折旧的方法与折旧年限不一致,也会造成会计与税法每年计提的折旧数额可能不一致。因此,税法对融资租赁方式租入固定资产的计价不考虑最低租赁付款额现值,不承认会计确认的未确认融资费用,也不存在未确认融资费用的摊销。因此,会计与税法每年计提的折旧数额不一致,要求企业每年申报所得税时,应调整应纳税所得额。会计上对未确认融资费用,每期摊销时,计入财务费用,税法不允许在税前扣除,每年进行所得税申报时,应调增应纳税所得额。

[案例分析:某企业融资租赁业务的账务和税务处理分析]

1、案情介绍

2005年12月31日,甲公司从乙公司以融资租赁方式租入一套设备。租赁公司购置设备的成本为510000元,公允价值为510000元,租赁期为5年,合同规定每年末支付租金118708元,期满设备归甲公司所有,租赁内含利率为6%。该设备的预计使用年限为5年,税法规定机器设备的折旧年限为10年。假定会计与税法均预计无残值,采用直线法计提折旧。请分析甲公司2015年和2016年的账务和税务处理

2、甲公司会计处理

(1)2015年12月31日,租赁开始日确定租赁资产的入账价值:

最低租赁付款额现值=118708×(P/A,6%,5)=500000(元)。

最低租赁付款额的现值小于设备的公允价值,因此,租赁资产的入账价值即为500000元。

借:固定资产--融资租入固定资产500000

未确认融资费用 93540

贷:长期应付款--应付融资租赁费 593540(118708×5)

(2)2016年12月31日,支付租金、分摊融资费用并计提折旧。采用实际利率发分摊未确认融资费用。

借:长期应付款--应付融资租赁费 118708

贷:银行存款 118708

借:财务费用 30000(500000×6%)

贷:未确认融资费用 30000

借:制造费用 100000

贷:累计折旧 100000

3、甲公司的税务处理

2015年12月31日,该固定资产的账面价值为500000元,计税基础为593540元,二者之间产生的可抵扣暂时性差异为93540元(593540-500000),但所扣除的费用没有差异,在申报企业所得税时,无需调整应纳税所得额。该设备每年税前扣除折旧额为:593540÷10=59354(元)。

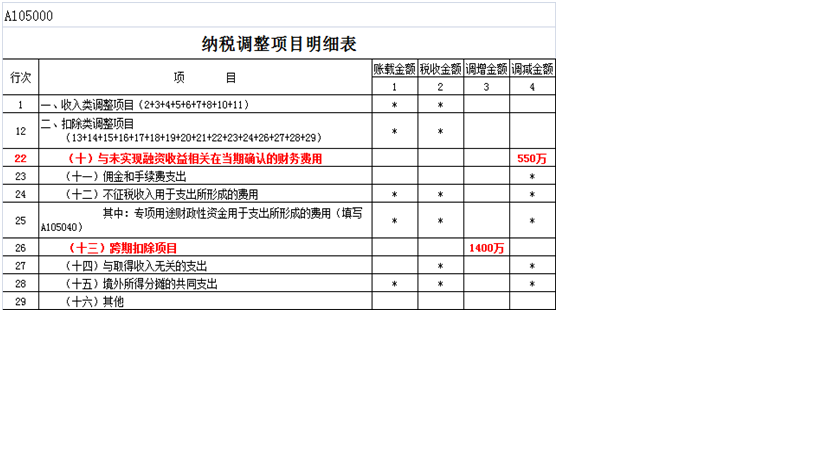

2016年至2020年,该设备每年会计上计提折旧100000元,税前准予扣除折旧额为59354元,企业每年申报企业所得税时,应调增应纳税所得额40646(100000-59354)元。会计上对未确认融资费用,每期摊销时,计入财务费用,税法不允许在税前扣除。2016年企业申报所得税时,应调增应纳税所得额30000元。应在表A105000《纳税调整明细表》第22行"与未实现融资收益相关在当期确认的财务费用"进行纳税调整,本年要调增所得3000万元。即如下表所示:

3、融资租入固定资产所得税会计处理

甲公司每年资产负债表日因固定资产账面价值与计税基础不同应予确认的递延所得税。2015年甲公司固定资产账面价值为500000元,固定资产计税基础为593540元,甲公司应确认递延所得税资产23385元[(593540-500000)×25%]。甲公司每年资产负债表日因未确认融资费用账面价值与计税基础不同应予确认的递延所得税情况。2015年甲公司未确认融资费用账面价值93540元,未确认融资费用计税基础为0,甲公司应确认递延所得税负债23385元(93540×25%)。假定华丰公司2015年的会计利润为1000000元,无其他纳税调整事项,应交所得税为250000元,甲公司2015年所得税会计处理为:

借:所得税费用 250000

递延所得税资产 23385

贷:应交税费--应交所得税 250000

递延所得税负债 23385

综上所述,会计准则与税法规定的差异造成固定资产的账面价值小于计税基础,产生可抵扣暂时性差异,应确认递延所得税资产。同时,会计上核算未确认融资费用,而税法上不核算,产生应纳税暂时性差异,应确认递延所得税负债。以后年度,固定资产折旧的计提会计数额和计税数额不一致,以及会计上未确认融资费用分摊,造成会计利润和税法应纳税所得额不一致,应调整应纳税所得额,并逐步转回固定资产购入年度确认的递延所得税资产和递延所得税负债。

二、分期收款业务涉及财务费用的财税处理

分期收款收入本质上是一种商业信用模式,在会计和税法中,分期收款业务存在一定的差异。

(一)会计处理

《企业会计准则》规定:"合同或协议明确规定销售商品需要延期收取价款,实质上是有融资性质。应当按照合同或协议的约定价款的现值确定其现价值。应收的合同或协议价款与其现价值之间的差额,应当在合同或协议期间内,按照应收款项的摊余成本和实际利率计算确定的摊销金额,冲减财务费用。"

(二)税务处理

1、增值税处理

《中华人民共和国增值税暂行条例实施细则》(财政部、国家税务总局令第50 )第三十八条第(三)项规定:采取赊销和分期收款方式销售货物,为书面合同约定的收款日期的当天,无书面合同的或者书面合同没有约定收款日期的,为货物发出的当天。

2、企业所得税处理

《中华人民共和国企业所得税法实施条例》(中华人民共和国国务院令512号)第二十三条第(一)项规定:"企业以分期收款方式销售货物的,按照合同约定的收款日期确认收入的实现。"

(三)会计与税法的差异

税法对分期收款业务采取了"收付实现制"确定纳税义务发生时间,而会计处理按照"权责发生制"及"实质重于形式"的原则确认收入,两者之间产生了差异。

[案例分析:某企业分期收款业务的财税处理分析]

1、案情介绍

某工程机械制造公司采取2015年1月1日分期收款模式销售设备,设备成本为2100万元(不含增值税),现销价款为2500万元,采取分期收款方式分三年收取货款,每年收取销售价款1200万元(不含增值税),收取货款时间都为每年的6月30日,总销售价格为3600万元(不含增值税),假设依据实际利率法计算出三年的"未实现融资收益"分别为550万、350万、200万元。请分析2015年度企业的账务和税务处理。

2、 2015年度的账务处理

(1)2015年1月1日的账务处理:

借:长期应收款 3600万

贷:主营业务收入 2500万

未实现融资收益 1100万

借:主营业务成本 2100万

贷:库存商品 2100万

(2)2015年6月30日收到1200万货款时的账务处理

借:未实现融资收益 550万

贷:财务费用 550万

借:银行存款 1404万

贷:长期应收款 1200万

应交税费--应交增值税(销项税额)204万

3、 2015年度的税务处理

(1)增值税处理

《中华人民共和国增值税暂行条例实施细则》(财政部、国家税务总局令第50 )第三十八条第(三)项规定:采取赊销和分期收款方式销售货物,为书面合同约定的收款日期的当天,无书面合同的或者书面合同没有约定收款日期的,为货物发出的当天。

基于以上税法规定,该企业2015年1月1日发生销售行为并发出货物时,不缴纳增值税。增值税纳税义务时间是每年6月30 日收到1200元货款收入的时间。

(2)企业所得税处理

《中华人民共和国企业所得税法实施条例》(中华人民共和国国务院令512号)第二十三条第(一)项规定:"企业以分期收款方式销售货物的,按照合同约定的收款日期确认收入的实现。"基于此规定,该企业当年确认企业所得税收入1200万元,确认成本700万元,企业所得税纳税义务时间为2015年6月30日,可是该企业2015年第一季度预缴了企业所得税,会计上的收入为2500万,主营业务成本为2100万,实践上按照400万(2500-2100)利润先预缴了企业所得税。这会计与税法发生差异。

(3)有关申报表的填写

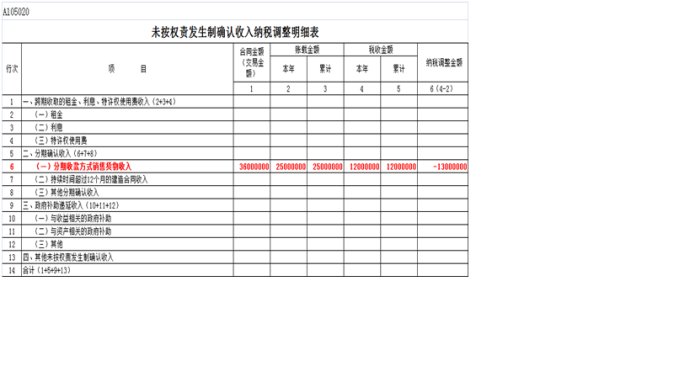

2015年度对分期收款方式销售货物税收上应确认销售收入1200万元,会计核算的销售收入为2500万元,应调减所得1300万元。在A105020《未按权责发生制确认收入纳税调整明细表》的填写如下:

企业对主营业务成本还要通过表A105000第26行"跨期扣除项目"进行纳税调整,本年要调增所得1400万元。对抵减财务费用的未确认融资收益要通过表A105000第22行"与未实现融资收益相关在当期确认的财务费用"进行纳税调整,本年要调减所得550万元。在A105000《纳税调整明细表》的填写如下:

三、现金折扣涉及财务费用的财税处理

现金折扣,是指债权人为鼓励债务人在规定的期限内付款而向债务人提供的债务扣除。企业销售商品涉及现金折扣的,应当按照扣除现金折扣前的金额确定销售商品收入金额。

(一)会计处理

企业销售商品涉及现金折扣的,应当按照扣除现金折扣前的金额确定销售商品收入金额,现金折扣在实际发生时计入财务费用。对于已确认收入的售出商品发生退回的,企业一般应在发生时冲减当期销售商品收入,同时冲减当期销售商品成本。如该项销售退回已发生现金折扣的,应同时调整相关财务费用的金额。

(二)税务处理

《国家税务总局关于确认企业所得税收入若干问题的通知》(国税函[2008]875号)文件的规定:债权人为鼓励债务人在规定的期限内付款而向债务人提供的债务扣除属于现金折扣,销售商品涉及现金折扣的,应当按扣除现金折扣前的金额确定销售商品收入金额,现金折扣在实际发生时作为财务费用扣除。

综上所述,销售商品涉及现金折扣,应当按扣除现金折扣前的金额确定销售商品收入金额,现金折扣在实际发生时作为财务费用扣除。因此,销售商品所发生的现金折扣在会计与税法上是没有差异的,不需要进行纳税调整。

四、售后回购涉及财务费用的财税处理

售后回购,是指销售商品的同时,销售方同意日后将同样或类似的商品购回的销售方式。下面分析售后回购的情况是所售商品所有权上的主要风险和报酬没有从销售方转移到购货方,这实际上是一种融资行为。

(一)会计处理

售后回购方式下,销售方应根据合同或协议的条款判断企业是否已将商品所有权上的主要风险和报酬转移给购货方,以确定是否确认销售商品收入。在大多数情况下,回购价格固定或原销价加合理回报,售后回购交易属于融资交易,商品所有权上的主要风险和报酬没有转移,企业不应确认销售商品收入;回购价格大于原售价的差额,企业应在回购期间按期计提利息,计入财务费用。

(二)税务处理

根据国家税务总局《关于确认企业所得税收入若干问题的通知》(国税函〔2008〕875号)的规定:采用售后回购方式销售商品的,销售的商品按售价确认收入,回购的商品作为购进商品处理。有证据表明不符合销售收入确认条件的,如以销售商品方式进行融资,收到的款项应确认为负债,回购价格大于原售价的,差额应在回购期间确认为利息费用。

国税函〔2008〕875号文件发布后,对于售后回购本质上是融资业务的,企业所得税收入确认条件与企业会计准则趋于一致,两者都注重权责发生制原则和实质重于形式原则,则财税处理没有差异,也就是说售后回购在回购期间确认的利息费用可以税前扣除。

因此,为融资所发生的售后回购业务在会计与税法上是没有差异的,不需要进行纳税调整。