某公司委托其他单位研发金融系统,支付给受托方研发人员工资报酬,共计132万元。根据相关资料以及合同显示,该研发费用真实。但是在该企业提供的技术服务合同中,企业将这笔费用填入免征项目经费栏,未贴印花税。

合同中注明研究经费是指研究开发工作所需的成本,报酬是指本项目开发成果的使用费和研究开发人员的科研补贴。在计算印花税中,税务机关认为不能将132万元计入研究开发经费以逃避缴纳印花税。

文件学一学:

根据《国家税务局关于对技术合同征收印花税问题的通知》(国税地字[1989]34号)第四条规定:对各类技术合同,应当按合同所载价款、报酬、使用费的金额依率计税。为鼓励技术研究开发,对技术开发合同,只就合同所载的报酬金额计税,研究开发经费不作为计税依据。但对合同约定按研究开发经费一定比例作为报酬的,应按一定比例的报酬金额计税贴花。

问题想一想:

技术开发合同中的研发经费和报酬条款该怎样约定呢?

技术开发合同中的研发经费和报酬条款如何约定,似乎是企业可以自由裁定,规定不是很明确,一般来说研发经费是指完成本项研究开发工作所需的成本,报酬是甲方委托乙方开发本项目所支付的价款。

在此案例中,税务机关认为当事人双方应当明确写明合同研究开发经费的总金额,以及研究开发经费和报酬的来源,如果是合作开发,应明确双方分担经费的数额并在合同中分别写明。税务机关可以有依据判定是否缴纳印花税,而不是由企业笼统将各种费用归类于经费,有逃避缴纳印花税嫌疑。

【扩展阅读】

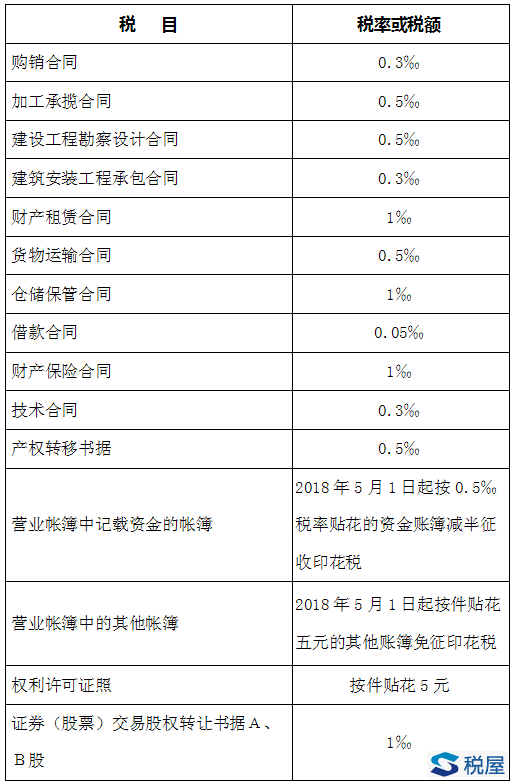

税目税率表