十、不得到税务机关代开增值税专用发票的情形有哪些?

十一、自开票行业有哪些?

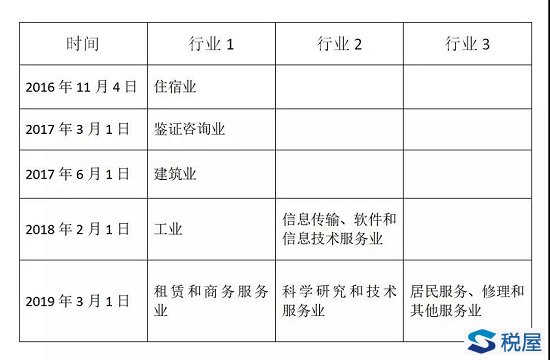

小规模纳税人自开增值税专用发票试点行业

1.目前允许自开发票的范围为:将住宿业,鉴证咨询业,建筑业,工业,信息传输、软件和信息技术服务业,租赁和商务服务业,科学研究和技术服务业,居民服务、修理和其他服务业等8个行业。

2.已经纳入自开票范围的小规模纳税人,不管月销售额是否超过10万元,都可以自愿使用增值税发票管理系统,自行开具增值税专用发票。

3.选择自行开具增值税专用发票的小规模纳税人,税务机关不再为其代开。选择自开专票的,税务机关不再为其代开。

4.试点纳税人销售其取得的不动产,需要开具增值税专用发票的,应当按照有关规定向税务机关申请代开。

5.一般纳税人转登记为小规模纳税人后可以继续使用现有的增值税开票系统。不论是否在自开专票试点行业之内,都可以继续自开专票。

6.小规模纳税人自开专票销售额,要计算应纳税额缴纳增值税。该部分专票销售额不享受月销售额10万以下免税政策。如果想享受增值税免税,需要将原已经开具的专票全联收回或者红字冲销。

7.购买增值税税控系统专用设备支付的费用以及缴纳的技术维护费可以按照有关规定在增值税应纳税额中全额抵减。

十二、代开发票的征收率有哪些?

一般是3%,除了不动产(含房地产,住房)的销售、出租适用增值税征收率为5%,个人出租住房是按照5%的征收率减按1.5%计算外,有特殊规定的除外。

依据:《营业税改征增值税试点实施办法》、《中华人民共和国增值税暂行条例》。

十三、代开发票遇有填写错误、销货退回或销售折让等情形怎么办?

当月发现的,收回全部联次发票(购货方没有认证抵扣),可以在防伪税控代开票系统中作废,重新开具。对需要重新开票的,税务机关应同时进行新开票税额与原开票税额的清算,多退少补;对无需重新开票的,按相关规定退还增值税纳税人已缴的税款或抵顶下正常申报税款。

跨月发现的,不能作废。开具发票后,如发生销售折让的,必须在收回原发票并注明“作废”字样后重新开具销售发票或取得对方有效证明后开具红字发票。

如果是普通发票,到代开税务机关开具红字普通发票,可以在所对应的蓝字发票金额范围内开具多份红字发票。红字机动车销售统一发票需与原蓝字机动车销售统一发票一一对应。

如果是增值税专用发票,分以下两种情形:

1、专用发票尚未交付购买方,以及购买方未用于申报抵扣并将发票联及抵扣联退回的,到代开税务机关开红字专用发票。

2、购买方取得专用发票已用于申报抵扣的,由购买方在增值税发票管理新系统中填开并上传《开具红字增值税专用发票信息表》,在填开《信息表》时不填写相对应的蓝字专用发票信息,应暂依《信息表》所列增值税税额从当期进项税额中转出,待取得销售方开具的红字专用发票后,与《信息表》一并作为记账凭证。

如果购买方取得专用发票未用于申报抵扣、但发票联或抵扣联无法退回的,购买方填开《信息表》时应填写相对应的蓝字专用发票信息。

代开税务机关通过网络接收纳税人上传的《信息表》,校验通过的开具红字专用发票,在新系统中以销项负数开具。红字专用发票应与《信息表》一一对应。

对需要重新开票的,税务机关应同时进行新开票税额与原开票税额的清算,多退少补;对无需重新开票的,按有关规定退还增值税纳税人已缴的税款或抵顶下期正常申报税款。

依据:《中华人民共和国发票管理办法实施细则》第二十七条,国税发[2004]153号,国家税务总局公告2016年第47号。

十四、税务机关代开发票的备注栏

1.备注栏内注明纳税人名称和纳税人识别号;

2.税务机关为跨县(市、区)提供不动产经营租赁服务、建筑服务的小规模纳税人(不包括其他个人),代开增值税发票时,在发票备注栏中自动打印‘YD’字样;

3.税务机关为纳税人代开建筑服务发票时应在发票的备注栏注明建筑服务发生地县(市、区)名称及项目名称;

4.税务机关为个人保险代理人汇总代开增值税发票时,应在备注栏内注明“个人保险代理人汇总代开”字样;

5.税务机关为出售或出租不动产代开发票时,备注栏填写销售或出租不动产纳税人的名称、纳税人识别号(或者组织机构代码)、不动产的详细地址;按照核定计税价格征税的,“金额”栏填写不含税计税价格,备注栏注明“核定计税价格,实际成交含税金额×××元”;

6.差额征税代开发票,通过系统中差额征税开票功能,录入含税销售额(或含税评估额)和扣除额,系统自动计算税额和金额,备注栏自动打印“差额征税”字样;

7.增值税纳税人应在代开增值税专用发票的备注栏上,加盖本单位的发票专用章(为其他个人代开的特殊情况除外)。税务机关在代开增值税普通发票以及为其他个人代开增值税专用发票的备注栏上,加盖税务机关代开发票专用章。

十五、代开普通发票时,可不填写纳税人识别号的有哪些?

代开增值税普通发票的,购买方为自然人或符合下列4项条件之一的单位(机构),纳税人识别号可不填写:

1.我国在境外设立的组织机构;

2.非常设组织机构;

3.组织机构的内设机构;

4.军队、武警部队的序列单位等。

十六、可委托互联网物流平台企业代开增值税专用发票的货物运输业小规模纳税人要符合哪些条件?

互联网物流平台企业可以为同时符合以下条件的货物运输业小规模纳税人代开专用发票,并代办相关涉税事项。

(一)在中华人民共和国境内(以下简称境内)提供公路或内河货物运输服务,并办理了工商登记和税务登记。

(二)提供公路货物运输服务的,取得《中华人民共和国道路运输经营许可证》和《中华人民共和国道路运输证》;提供内河货物运输服务的,取得《中华人民共和国水路运输经营许可证》和《中华人民共和国水路运输证》。

(三)在税务登记地主管税务机关按增值税小规模纳税人管理。

(四)注册为该平台会员。

依据:《国家税务总局关于开展互联网物流平台企业代开增值税专用发票试点工作的通知》(税总函〔2017〕579号)

十七、纳税人在境内提供公路或内河货物运输服务,可申请代开增值税专用发票的地点是什么?需提供哪些资料备案?需向代开单位提供哪些资料?

代开地点:税务登记地、货物起运地、货物到达地或运输业务承揽地(含互联网物流平台所在地)中任何一地。

备案:应将营运资质和营运机动车、船舶信息向主管税务机关进行备案。

资料:向代开单位提供以下资料:

(一)《货物运输业代开增值税专用发票缴纳税款申报单》

(二)加载统一社会信用代码的营业执照(或税务登记证或组织机构代码证)复印件。

(三)经办人身份证件及复印件。

依据:总局公告2017年第55号

十八、其他个人需要向承租方开具增值税专用发票的,应如何办理?

其他个人出租不动产,可向不动产所在地主管地税机关申请代开增值税发票。

其他个人委托房屋中介、住房租赁企业等单位出租不动产,需要向承租方开具增值税发票的,可以由受托单位代其向主管地税机关按规定申请代开增值税发票。

依据:总局公告2017年第30号、总局公告2016年第16号

十八、建筑业异地施工开票地点是什么?

答:建筑业的开票地点与预缴税款地点和纳税义务发生地点是一致的。

纳税义务发生时跨市跨省的异地项目,需要在建筑服务发生地预缴税款。而本地项目,不需要在建筑服务发生地预缴税款,直接在机构所在地申报;

收到预收款时,所有项目都需要预缴,本地项目在机构所在地预缴,异地项目发生地预缴。

相关链接:

中华人民共和国发票管理办法

中华人民共和国发票管理办法实施细则

增值税发票开具指南

国税发〔2006〕156号(专票使用规定)

相关阅读——到税务机关代开发票要交哪些税<严颖>