小微企业;小型、微型企业;小型微利企业,这几个名词看似区别不大,但其所享受的税收优惠政策都不相同。

以下表格将几种情况的标准、涉及的优惠政策以及条文归纳整理了,希望可以帮助你的理解。

一

增值税优惠政策的小微企业必须是小规模纳税人,一般纳税人即使销售额达标也不得享受。

国家税务总局公告2017年52号文规定:增值税小规模纳税人应分别核算销售货物或者加工、修理修配劳务的销售额和销售服务、无形资产的销售额。增值税小规模纳税人销售货物或者加工、修理修配劳务月销售额不超过3万元(按季纳税9万元),销售服务、无形资产月销售额不超过3万元(按季纳税9万元)的,自2018年1月1日起至2020年12月31日,可分别享受小微企业暂免征收增值税优惠政策。

这里的小微企业特指,销售额不超过3万元(按季纳税9万元)的小规模纳税人。

二

小型微利企业是企业所得税优惠政策中的一个概念,无论是一般纳税人还是小规模纳税人,满足条件都能享受。

财税「2017」43号文规定:自2017年1月1日至2019年12月31日,将小型微利企业的年应纳税所得额上限由30万元提高至50万元,对年应纳税所得额低于50万元(含50万元)的小型微利企业,其所得减按50%计入应纳税所得额,按20%的税率缴纳企业所得税。

这里的小型微利企业当然既可以是小规模纳税人也可以是一般纳税人。

三

满足免征收增值税的小微企业不需要单独备案,只需要在纳税申报表填写是填写到相应栏次即可。

比如,公司是小规模纳税人,按季度申报增值税,2018年第一季度,公司实现销售收入8万元,均自开了增值税普通发票。

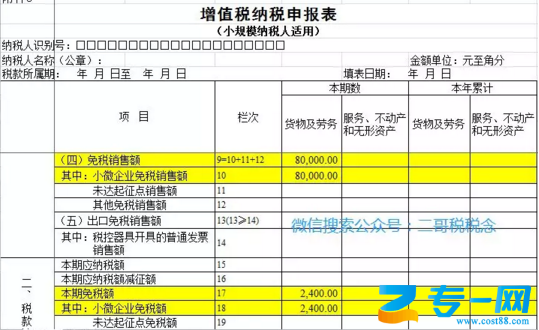

那么4月份申报增值税时候,直接填写在增值税纳税申报表的第9行、10、17、18行,如下图。然后保存申报即可。

四

小规模纳税人代开或者自行开具的专用发票需算在免税销售额之内,但是其本身需要单独缴纳增值税。

比如,A公司2018年一季度代开了1万元增值税专用发票,自行开具了7万元增值税普通发票,那么算季度销售额时候就是8万元,不到9万元,满足小微企业免征增值税规定。

但是代开的1万元需要缴纳增值税,其余的7万元免税。

五

小规模申报表中小微企业免税销售额和未达起征点销售额有区别

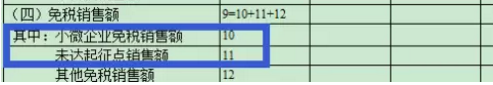

很多纳税人问,为什么我免征增值税不可以填到11栏,未达起征点呢?

其实,11栏有专门的填写范围,第11栏"未达起征点销售额":填写个体工商户和其他个人未达起征点(含支持小微企业免征增值税政策)的免税销售额,本栏次由个体工商户和其他个人填写。

比如:杂货铺是一个个体户,2018年1季度销售收入8万元,那么在进行增值税申报的时候,就需要填写到第9、11栏,而不是第9和第10栏了。

六

小型微利企业享受企业所得税优惠也不需要单独备案,只需要在申报时候填写企业所得税相关的内容即可。

个体工商是不缴纳企业所得税的,个体工商缴纳个人所得税,所以企业所得税的小型微利企业优惠和个体户完全搭不上边。